Las soluciones Fintech y los servicios de banca digital representan una oportunidad para ampliar significativamente el acceso financiero a personas y empresas. Pese a que la mayoría de los bancos comerciales están adoptando estas soluciones, existe un amplio espacio para profundizar la colaboración con empresas Fintech y con ello cerrar los gaps de inclusión financiera en la región y promover las finanzas responsables.

Un sector financiero que no prioriza la inclusión financiera no puede distribuir los beneficios del crecimiento económico a todos los niveles de la sociedad. De hecho, la inclusión financiera ha sido reconocida como un facilitador de 7 de los 17 Objetivos de Desarrollo Sostenible. Promover el acceso a productos y servicios financieros impulsa la innovación, el crecimiento y un acceso más amplio a los mercados internacionales.

En el caso de individuos y hogares, el acceso adecuado a los servicios financieros es crucial para realizar inversiones críticas como educación superior y financiamiento hipotecario, así como para ahorrar para la jubilación o iniciar un negocio. El acceso a los servicios financieros, incluidos los productos de seguros, también es crucial para hacer frente a eventos inesperados y perturbadores, como un período de desempleo o problemas de salud, ayudando a los grupos más vulnerables a evitar pérdidas financieras y mitigar el riesgo de pobreza.

Aunque con una alta heterogeneidad entre los países de América Latina y el Caribe (ALC), la región está constantemente detrás de las economías más avanzadas y de Asia Emergente en una amplia gama de indicadores de inclusión financiera. Según las Entreprise Surveys, para las pequeñas y medianas empresas o pyme de la región, el acceso al financiamiento es una limitación importante para hacer negocios.

Además, según el Global Findex de 2017, solo el 51 por ciento de la población familiar de ALC tiene una cuenta en una institución financiera formal, mucho más baja que el promedio de Asia Emergente (78 por ciento) y el grupo de economías avanzadas (96 por ciento). Además, varios países de América Latina y el Caribe, como Haití, Nicaragua, El Salvador, Paraguay y México, muestran niveles de penetración de cuentas como los del África subsahariana, región que agrupa a los países más pobres del mundo.

Un camino digital hacia la inclusión financiera

Existen varios factores que explican estas brechas, como los altos niveles de informalidad en la región, los estrictos requisitos de documentación para abrir cuentas bancarias, la baja penetración de productos financieros como el arrendamiento y la factorización, la deficiencia o inexistencia de servicios de información crediticia, la falta de un adecuado registro público de bienes muebles e inmuebles, y la baja educación financiera, entre otros.

Estos factores dificultan la inclusión financiera ya que generan asimetrías de información, promueven una industria financiera reacia al riesgo y alejan a los hogares y las empresas del sistema financiero formal.

En este contexto, la transformación digital que están experimentando las economías de la región, incluidos los servicios financieros, es una señal de bienvenida. Las empresas Fintech aparecen como una solución relevante, no solo para aumentar la inclusión financiera, sino también la competencia, la innovación y profundizar el desarrollo financiero.

Con la penetración de teléfonos inteligentes aumentando exponencialmente en América Latina y el Caribe (y en los países en desarrollo en general), una creciente infraestructura de comunicaciones y reguladores que comienzan a abrazar la importancia de estas iniciativas, hay una oportunidad cada vez mayor para que las pyme y las personas accedan a servicios financieros básicos, a través de diferentes tipos de aplicaciones tecnológicas y soluciones innovadoras.

Fintechs y la disrupción en el sector financiero

La incorporación de Fintech en América Latina y el Caribe está teniendo un efecto disruptivo en el sector financiero, ya que se han aventurado con éxito en muchos de los segmentos que tradicionalmente eran dominio de los bancos.

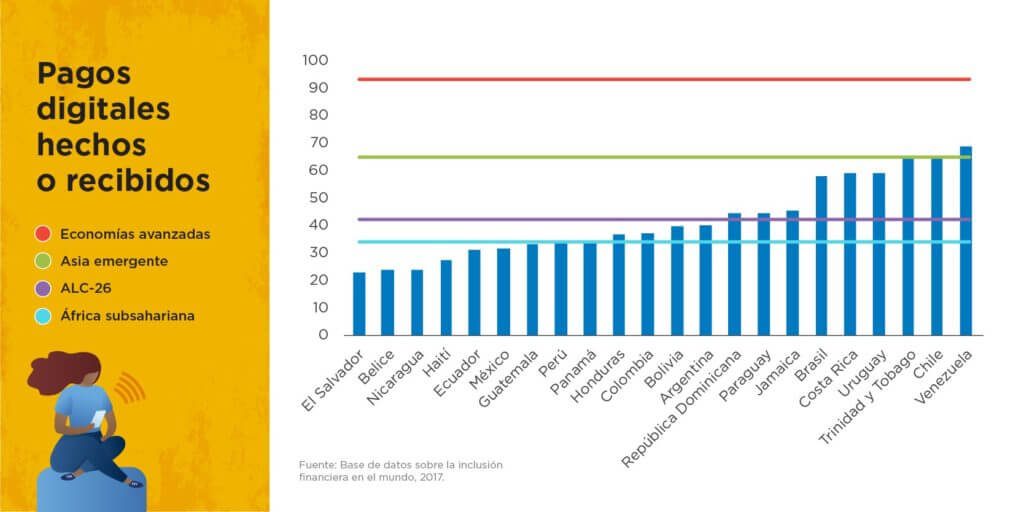

Por ejemplo, la siguiente figura muestra la proporción de la población adulta que realizó o recibió pagos digitales durante 2017 en 26 países de América Latina y el Caribe, en comparación con los promedios regionales. Como se señaló antes, existe una profunda heterogeneidad de desempeño entre los países de América Latina y el Caribe, y el promedio regional es mucho más bajo que el grupo de economías avanzadas y Asia Emergente.

Vale la pena señalar que Venezuela se destaca como el país con la mayor penetración de pagos digitales en la región, lo que se explica en parte por los altos niveles de inflación que han hecho que las transacciones de papel moneda sean casi imposibles. Aunque el caso venezolano involucra un servicio financiero básico (transacciones en efectivo), sin embargo, ilustra el poder de las soluciones digitales para integrar a un amplio segmento de la población, en especial en un país que atraviesa una grave crisis económica que ha reducido drásticamente las actividades bancarias tradicionales.

Y a pesar de que el espacio Fintech en la región de América Latina y el Caribe parece ser incipiente, está creciendo con rapidez. De hecho, un estudio reciente del BID muestra que si bien hubo 703 nuevas empresas Fintech en 15 países latinoamericanos durante 2017, ese número aumentó en un 66 por ciento el año siguiente, a 1 mil 166 nuevas empresas Fintech. Los pagos y las remesas, los préstamos y la gestión financiera empresarial son los tres segmentos comerciales más grandes, seguidos por la gestión financiera personal, el crowdfunding y las tecnologías empresariales para las instituciones financieras.

Si bien algunos bancos comerciales pueden percibir el papel de las empresas Fintech como una amenaza, la mayoría de ellos están adoptando estas tecnologías en su oferta de productos, logrando una mayor eficiencia y aumentando la integración de la población no bancarizada.

Las Fintech y los servicios de banca digital ofrecen una oportunidad única para atender a las personas y las pyme que antes no contaban con servicios bancarios. Para aprovechar esta oportunidad, es importante contar con marcos regulatorios apropiados que faciliten la incorporación de estas soluciones tecnológicas de manera eficiente.

BID Invest y el sector privado tienen un papel en el apoyo a las iniciativas de transformación digital y profundizan la colaboración con las empresas Fintech para cerrar las brechas de inclusión financiera y promover prácticas financieras responsables en la región.

Publicación emitida y compartida por el BID para Dataexport